Por Marcos Pinnto*

É comum encontrar páginas na web sobre esse assunto, mas algumas estão desatualizadas e podem fazer você perder algum tempo. Como poupar seu tempo é minha intenção, vamos direto ao assunto.

Em outra publicação minha, neste mesmo blog, descrevo como é feito o cálculo de imposto sobre a renda auferida em operação em bolsa. Resumidamente, você precisa pagar ao fisco 20% sobre o lucro líquido em operações de Day-Trade (e IOF de 1%), ou 15% sobre o lucro líquido em operações normais - quando as operações de compra e de venda são realizadas em dias diferentes. No caso dos Fundos Imobiliários (FII), cobra-se também 20% sobre o lucro líquido, independentemente do intervalo de dias entre as operações de compra e de venda. Pode haver cobrança de IOF nessas operações. Vale lembrar ainda que, em operações normais que não excedam 20.000,00R$ em vendas, a pessoa física é isenta do IPRF.

No mês seguinte ao mês em que se registrou o lucro, deve-se pagar o imposto. Aí é que o investidor terá um pouco de trabalho, pois, apesar de gastar uma fortuna com pessoal, os sistemas de recolhimento da Receita Federal do Brasil (RFB) ainda são extremamente arcaicos.

Você precisará emitir um DARF - Documento de Arrecadação de Receitas Federais. Isso pode ser feito no portal Sicalc.

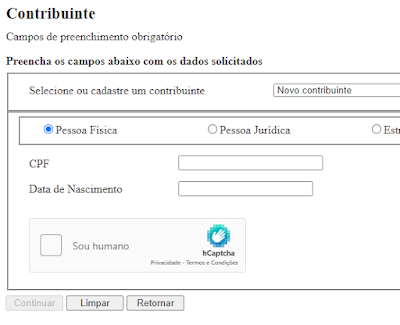

A tela deve se parecer com a figura seguinte:

Preencha os campos CPF e data de nascimento, confirme que você é um humano, e clique em Continuar.

A próxima tela pede os demais dados.

Os três primeiros campos já devem aparecer preenchidos, a partir dos dados inseridos na página anterior. Para preencher o código da receita, digite os dígitos correspondentes. Por exemplo: 6015, que se refere a IRPF - Ganhos Líquidos em Operações em Bolsa. Ao digitar o código, uma lista aparece para que você escolha a referência desejada. Ao escolher a referência, outros campos aparecem.Atenção para o campo Período de Apuração. Não coloque o último dia do mês em que registrou o lucro, mas apenas o mês e o ano. Por exemplo: para lucro registrado em junho de 2022, preencha 06/2022 e pressione a tecla TAB do seu teclado (ou use o mouse para mudar de campo).

O Número de Referência é obrigatório no preenchimento de Darf nas receitas de ITR e IOF. Não é o nosso caso, então, pode deixar em branco.

A Data de Vencimento é o último dia útil do mês que segue o do registro de lucro. Por exemplo: se o lucro foi registrado em junho de 2022, a data de vencimento é 29 de julho de 2022, pois este é o último dia útil de julho de 2022 (dia 31 é um domingo).

O Valor do Principal é quanto se deve pagar de imposto. Por exemplo, se o lucro for de 100R$, o valor do principal será 20R$, caso esse lucro líquido seja resultado de operações de Day-Trade ou ganho de capital com Fundos Imobiliários.

Atenção: o valor total não pode ser inferior a 10R$. Mas o que acontece se o seu valor principal for inferior a 10R$? Provavelmente, será melhor emitir um DARF com valor do principal de 10R$ e esperar a devolução na restituição de imposto de renda, para evitar conflitos desnecessários com o Leão.

Depois de tudo preenchido, você pode clicar em Calcular. Depois, pode gerar seu DARF (será gerado um arquivo em PDF, que você pode imprimir). Daí, é só levar em um dos bancos que recebem DARF e pagar nos caixas humanos.

- No caixa eletrônico, acesso minha conta.

- Escolho a opção Pagamentos.

- Escolho a opção Pagamentos Sem Código de Barras.

- Escolho Darf.

- Digito os dados no formulário que se abre, tomando o cuidado com as datas, o CPF, e o valor do principal que não pode ser menor que 10R$.

- Confirmo e espero imprimir o comprovante.

- Guardo o comprovante por 5 anos.

* Professor, escritor e desenvolvedor de games e aplicativos.